行情回顾

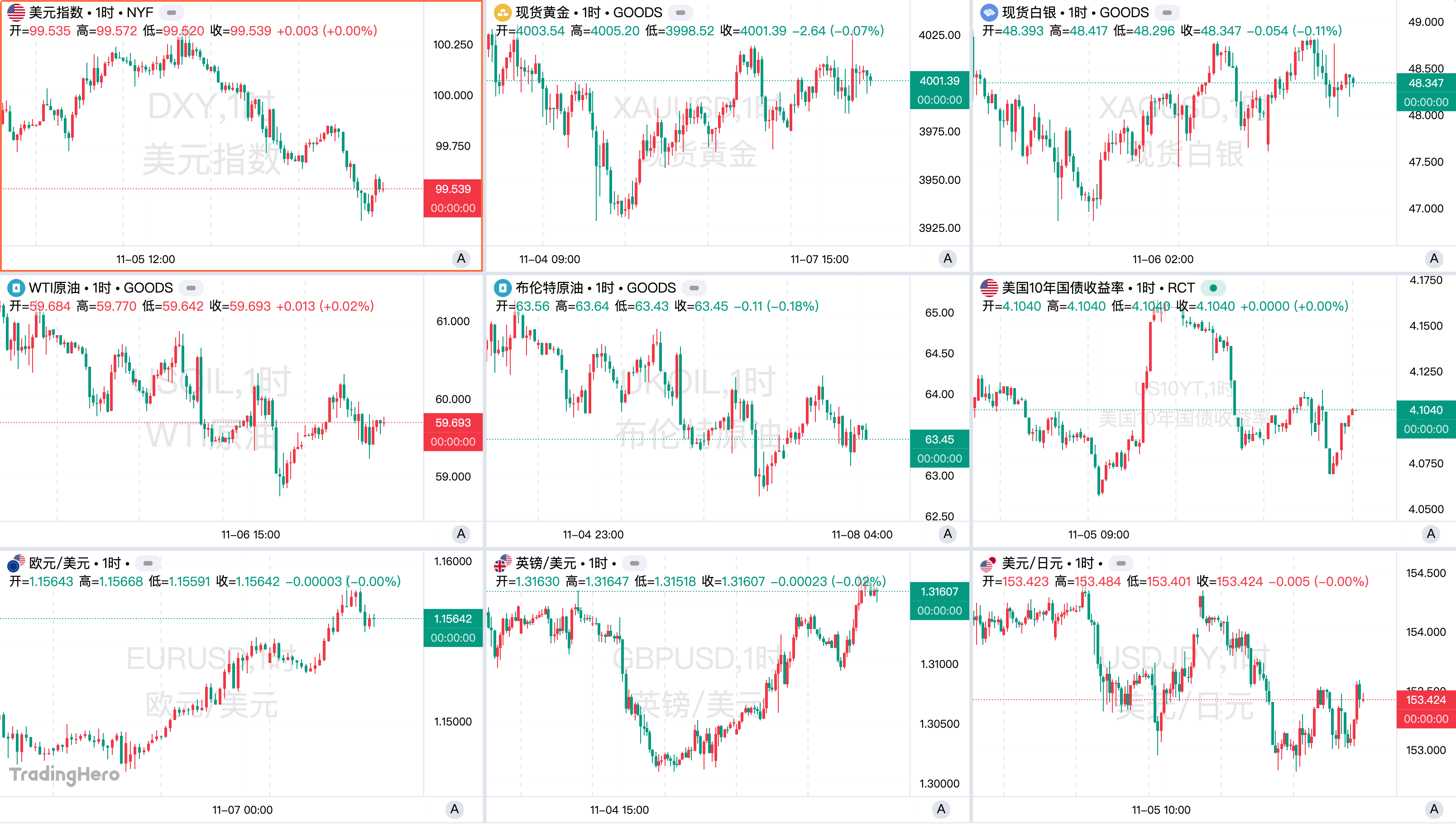

美元指数本周呈现先涨后跌的走势。前半周,美指延续上周涨势,强势突破100关口,创三个月新高,随后在周四重新跌破百点大关。私营部门就业信号混乱,不少美联储官员呼吁谨慎降息。周五美指收于99.54,为三周来首度收跌。

贵金属市场继续剧烈震荡。黄金在美元强势下一度承压,一度跌破3930美元关口,为近一个月低点。随着投资者重新评估降息前景并规避美股风险,金价周三有所反弹,但整体仍维持弱势整理。白银走势相似,波动区间明显扩大,连续多日在47至49美元之间反复拉锯。本周,现货金银分别收于4001.39美元/盎司和48.35美元/盎司,分别跌0.05%和0.68%。

原油市场延续下行趋势。尽管OPEC+计划2026年暂停增产提供短暂支撑,但市场仍聚焦于亚洲工厂活动疲弱与全球库存回升的现实压力。两油均连续四个交易日收跌,并连续第二周录得下跌。

美股本周经历两度大跌,均受到科技股抛售拖累,背后原因包括投资者对美国科技股估值过高以及AI泡沫的担忧、知名“大空头”迈克尔·伯里据悉做空英伟达和Palantir,以及投资者对就业市场恶化担忧加剧等。特朗普称美股将再创新高,预计第三季度GDP增长4.2%或更高。本周整体来看,道指跌1.21%,标普500指数跌1.63%,纳指跌3.04%。

加密资产市场遭遇集体跳水行情。比特币一度跌破10万美元,全球市值第二的以太坊一度跌破3100美元。周初,以太坊的去中心化金融协议Balancer被曝遭受黑客攻击,损失可能超过1亿美元。这一事件加剧了数字资产市场的恐慌情绪,截至发稿,本周比特币已累计跌超6%。

高盛认为,即使美最高法院裁定特朗普关税违法,对整体贸易局势影响也有限。

高盛指出,中国股市正迈进增长期,AH股指数明年底潜在回报达30%。美银认为,黄金与中国股市是对冲美股AI泡沫的最佳工具。

摩根大通CEO戴蒙称,我们将迎来一场具有信贷影响的经济衰退,具体时间尚不清楚。

道明证券分析道,黄金牛市受到侵蚀,料在3800-4050美元的较低交易区间盘整。摩根士丹利称,金价或在2026年年中升至4500美元。

美银表示,波动性未显著上升,美元兑日元或先测试158再上冲160。

一周大事记 1. 就业反弹与裁员暴增并存,官方数据继续缺席由于美国联邦政府持续停摆,本周初请失业金人数与非农等官方数据仍然缺席。美国就业市场状况只能从私营部门数据中寻找线索,但这些数据呈现出明显分歧。

#p#分页标题#e#ADP数据显示,美国私营部门10月新增就业4.2万个,结束连续两个月下降的局面,显示就业市场出现企稳迹象。然而,挑战者企业裁员报告则显示,美国雇主在10月宣布裁员15.3万人,同比激增175%,环比更高达183%,为2003年以来10月最高水平,暗示劳动力市场压力依然存在。

在数据真空的背景下,美联储内部关于12月是否降息的争论愈发激烈。理事米兰认为当前利率过高、政策过度紧缩,主张通过多次各50个基点的降息以回归中性水平,并指出信贷市场压力已明显上升,增加了经济下行风险。

理事库克则将政策辩论比作一场拉锯战,强调在就业与通胀的双重任务中风险并存——若利率维持过高,劳动力市场可能急剧恶化;若降息过快,则或引发通胀预期失控。

旧金山联储主席戴利称,上周降息是防范劳动力市场恶化的“保险”措施,她对12月是否再度行动保持开放态度。芝加哥联储主席古尔斯比则指出,由于政府停摆导致通胀数据缺失,物价走势难以判断,使其对进一步降息持谨慎态度。他提到核心服务通胀上升令市场担忧,当前决策者对物价走势的了解远不及对就业状况的把握。

克利夫兰联储主席哈马克也倾向维持观望,她认为当前利率已接近中性水平,若进一步下调,通胀风险或将加剧。纽约联储主席威廉姆斯则表示,美国仍处于低中性利率时期,模型估算的中性利率约为1%,但债市暗示更高水平。他强调,在实际决策中,当前数据比中性利率估计更具指导意义。美联储副主席杰斐逊也表示,当前利率已接近“中性”水平,未来降息需谨慎推进。